Giá nhôm trên thị trường thế giới gần đây đã lập những kỷ lục cao nhất nhiều năm do nhu cầu “bùng nổ”, chi phí vận chuyển tăng trong khi nguồn cung nhôm phế liệu và nhôm thứ cấp bị thắt chặt. Xu hướng này dự báo sẽ còn tiếp diễn, sẽ có lợi cho những nhà cung cấp bauxite, trong đó có Việt Nam.

Do nhôm được sử dụng rộng rãi trong ngành vận tải, đóng gói hàng hóa và xây dựng kinh tế thế giới hồi phục đẩy giá kim loại cơ bản này tăng mạnh, hiện đạt mức cao nhất trong vòng gần 2 năm.

Ngày 22/3/2021, giá nhôm kỳ hạn giao sau 3 tháng trên sàn London – tham chiếu cho thị trường nhôm toàn cầu – đạt tới 2.289,5 USD/tấn, cao nhất kể từ cuối năm 2018. Tại Trung Quốc, giá nhôm tăng sớm hơn do nước này hồi phục trước các nước khác sau đại dịch Covid-19. Theo đó, giá nhôm trên sàn Thượng Hải cuối tháng 2 – đầu tháng 3/2021 ở mức cao nhất gần 10 năm.

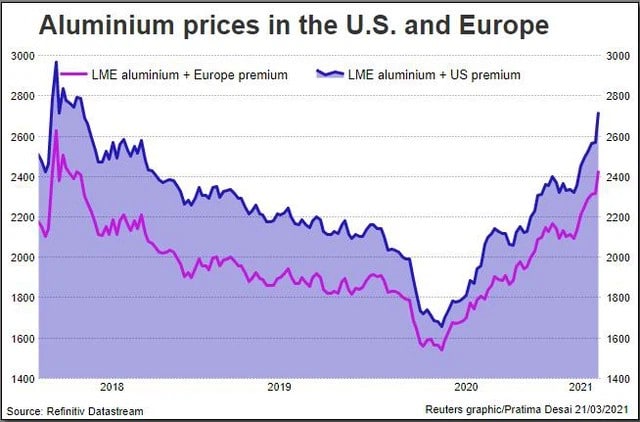

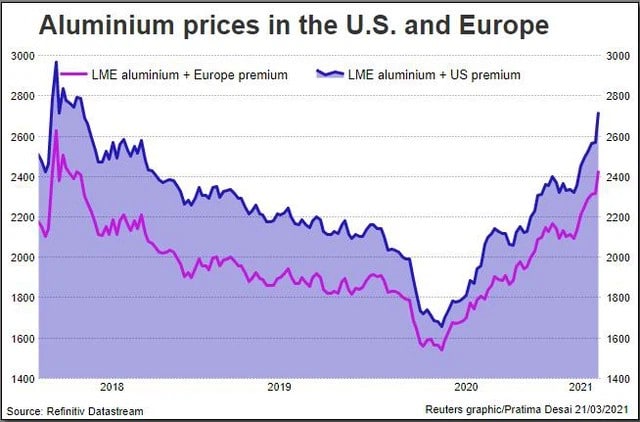

Giá nhôm ở Mỹ và Châu Âu

Tại Mỹ, mức chênh lệch giá nhôm hàng thực (so với giá tham chiếu quốc tế – hợp đồng kỳ hạn giao sau 3 tháng trên sàn LME) hiện cũng đạt 400 USD/tấn, tăng 25% so với mức 320 USD/tấn hồi tháng 1/2021. Một trong những nguyên nhân đẩy giá nhôm ở Mỹ tăng là do xuất khẩu hàng hóa Canada sang Mỹ đang hạn chế.

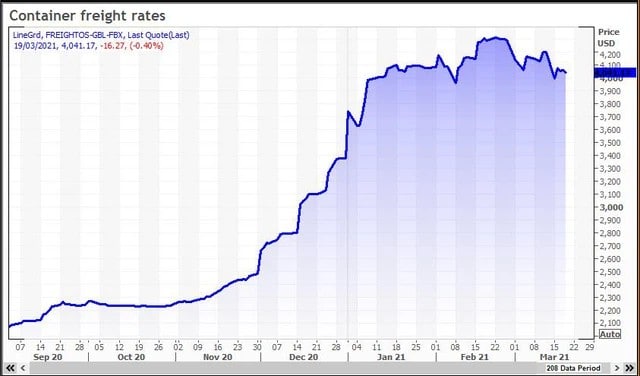

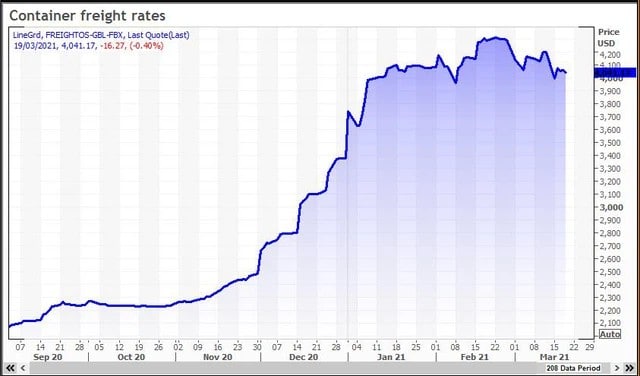

Cước phí vận chuyển container tăng mạnh

Jorge Vasquez, người sáng lập công ty tư vấn Harbour Aluminium, cho biết: “Cước phí vận chuyển bằng đường biển hiện đang cao nhất trong vòng khoảng một thập kỷ trở lại đây, trong khi cước phí vận tải nội địa (ở Mỹ) cũng cao, việc hậu cần bị tắc nghẽn, lở bùn (ở Canada) và bão tuyết đã khiến chi phí vận chuyển nhôm tăng vọt”, và dự báo “Xu hướng này sẽ còn tiếp diễn”.

Trong khi đó, nguồn cung nhôm có nguy cơ bị siết chặt do chính sách chống ô nhiễm môi trường ở Trung Quốc, nơi chiếm khoảng 60% sản lượng nhôm toàn cầu.

Chính phủ Trung quốc đã dự định sẽ hạn chế việc mở rộng công suất sản xuất của ngành nhôm, trong đó khu vực Nội Mông tháng này đã buộc một số nhà máy luyện nhôm phải ngừng hoạt động.

Nhà phân tích độc lập Robin Bhar cho biết: “Nếu sản lượng của nhà sản xuất lớn nhất thế giới này bị siết chặt và nhu cầu ngày càng tăng thì hy vọng về một thị trường (nhôm) cân bằng hơn trong vài năm tới sẽ chỉ là hy vọng hão huyền”.

Tập đoàn Hongqiao của Trung Quốc, một nhà sản xuất nhôm lớn, năm nay sẽ công bố các mục tiêu giảm lượng khí thải carbon và sẽ phải có hành động thực tế để đạt được mục tiêu đó.

Có rất nhiều yếu tố có thể tác động đến cán cân cung – cầu nhôm toàn cầu. Các nhà phân tích của RBC dự đoán “Nhu cầu nhôm trên toàn cầu sẽ vượt 0,3% so với cung cấp trong năm 2021, và vượt 2,9% vào năm 2022. Do đó, lượng nhôm dự trữ sẽ bắt đầu giảm”. Lượng nhôm lưu kho trên sàn LME đã tăng từ 1,1 triệu tấn lên mức cao nhất 5 năm là ,7 triệu tấn vào đầu tháng 3/2021, nhưng sau đó nhanh chóng giảm xuống, hiện chỉ còn khoảng 1,2 triệu tấn.

Sản lượng nhôm thế giới tháng 2/2021 giảm xuống 5,203 triệu tấn, từ mức 5,727 triệu tấn của tháng 1/2021. Trong đó, sản lượng của Trung Quốc giảm từ 3,32 triệu tấn xuống 3,017 triệu tấn, theo số liệu của Viện Nhôm Quốc tế.

Dữ liệu của Hải quan Trung Quốc cho thấy, nhập khẩu nhôm của nước này trong hai tháng đầu năm 2021 đã tăng 150,7% so với một năm trước đó, do giá nhôm tại Trung Quốc tăng lên cao hơn giá nhôm thế giới.

Cụ thể, nhập khẩu nhôm chưa gia công và các sản phẩm nhôm vào Trung Quốc trong tháng 1 và 2/2021 đạt 455.128 tấn, so với khoảng 181.500 tấn một năm trước đó.

Năm 2020, Trung Quốc đã nhập khẩu lượng nhôm kỷ lục do nhu cầu hồi phục mạnh mẽ sau đại dịch Covid-19, đẩy giá nhôm ở Thượng Hải tăng lên cao hơn nhiều so với giá trên sàn LME, khiến nhôm nhập khẩu trở nên hấp dẫn hơn nhiều so với nhôm nội.

Nhập khẩu bauxite vào Trung Quốc 2 tháng đầu năm nay đạt 17,06 triệu tấn, giảm 7,1% so với cùng kỳ năm ngoái.

Giá nhôm trên sàn Thượng Hải (Trung Quốc) tháng 1/2021 giảm 3,3%, nhưng tháng 2 tăng 16,3%, kết thúc tháng 2/2021 ở mức cao nhất 9,5 năm, là 17.5000 CNY/tấn. Nguyên nhân do lo ngại về khả năng sẽ hạn chế công suất sản xuất mới ở Nội Mông, khiến thị trường sẽ rơi vào tình trạng thiếu cung.

Việc giá nhôm tăng cao bất thường khiến Trung Quốc phải xem xét bán nhôm dự trữ ra để bình ổn giá. Ngày 23/3/2021, giá nhôm trên sàn Thượng Hải đã đột ngột lao dốc xuống mức thấp nhất trong vòng hơn 1 tháng, là 16.480 CNY (2.531,33 USD)/tấn, giảm tới 6% so với phiên liền trước, sau khi có thông tin Chính phủ có thể bán phôi thép dự trữ ra.

Sản lượng nhôm của Trung Quốc trong 2 tháng đầu năm nay tăng 8,4% so với cùng kỳ năm ngoái, khi các nhà máy luyện nhôm mở rộng công suất để tranh thủ thu lợi nhuận khi giá nhôm cao.

Cục Thống kê Quốc gia Trung Quốc cho biết sản lượng nhôm sơ cấp của nước này trong 2 tháng đầu năm nay là 6,45 triệu tấn, mặc dù có kỳ nghỉ Tết cổ truyền.

Theo công ty tư vấn Aladdiny, Trung Quốc đã tăng thêm 220.000 tấn công suất sản xuất nhôm trong 2 tháng đầu năm nay so với cùng kỳ năm ngoái, tất cả đều ở trung tâm luyện kim mới nổi của tỉnh Vân Nam, phía Tây Nam Trung Quốc.

Nhu cầu nhôm ở Trung Quốc đã hồi phục mạnh mẽ kể từ sau khi nước này thoát khỏi dịch Covid-19, đầu năm 2020, đẩy giá nhôm tăng mạnh, khiến hoạt động luyện nhôm trở nên có lãi, thúc đẩy họ mở rộng hết công suất.

Triển vọng giá sẽ duy trì cao

Các phân tích kỹ thuật cho thấy mức cộng giá nhôm Mỹ so với giá tham chiếu quốc tế sẽ tiếp tục duy trì ở mức cao cho đến tháng 12/2021, trong khi mức cộng giá nhôm hàng thực trên sàn LME so với hợp đồng nhôm tham chiếu sẽ còn tiếp tục tăng đến tháng 9/2022. Hiện mức cộng giá nhôm hàng thực ở Châu Âu so với hợp đồng tham chiếu quốc tế là 179 USD/tấn, tăng gần 40% so với tháng 11/2020.

Các nhà phân tích của Citi cho biết: “Sự gia tăng mạnh mẽ nhu cầu sử dụng đầu cuối có tác động đặc biệt đến thị trường nhôm cao cấp vì chuỗi cung ứng nhôm loại này đến người tiêu dùng bị thiếu hụt nghiêm trọng khi các nhà máy luyện nhôm chuyển sang bán phôi cho các thương nhân hồi năm 2020”. Theo ngân hàng này, “Những thách thức trong việc tái sản xuất và khởi động lại công suất sản xuất là những chủ đề phổ biến mà chúng tôi nghe thấy ở khắp các thị trường, từ thép đến chất bán dẫn.”

Một lượng lớn cung nhôm hiện thuộc về các hợp đồng tài chính (financing deals) – một thực trạng của thị trường nhôm trong suốt một thập kỷ qua, kể từ cuộc khủng hoảng tài chính năm 2008. Đây là một vấn đề khó giải quyết. Những hợp đồng này liên quan đến những nhà kinh doanh mua nhôm dư thừa và bán theo hợp đồng kỳ hạn xa, đồng nghĩa việc khối lượng nhôm đó gần như được tách ra khỏi thị trường và niêm phong lại trong nhiều tháng, đôi khi là nhiều năm.

Mức cộng giá hàng thực tăng là cách mà thị trường tìm cách tái cân bằng cung cầu, hút hàng ra khỏi các hợp đồng tài chính.

Tổng hợp từ Reuters